nattanan23 / Pixabay

FX投資のトラリピをやっているんですがローリターン過ぎるので完全不労所得を目指すべく一度トラリピを見直そうと思います。

トラリピとは

マネースクエアジャパン、通称M2Jが提供しているFXのシステムトレード。

簡単に説明するとドル\100のときに買って\101のときに売るといったような取引をオートで半永久的に行うトレード。

基本的に損切を行わないので実質的には無限ナンピンのようなシステムになるので状況次第でかなりの含み損が膨らむためシビアな資金管理能力が問われる。

資金余力が多い人にとってはローリターンになるが資金管理ができればかなり安定した投資が可能。

現在の資金状態

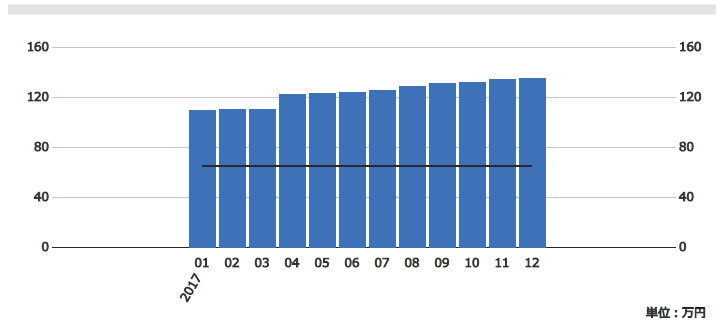

下の図がM2Jでの今年の僕の口座残高推移です。

この表の見方としては青い棒が口座残高、真ん中の黒線は自己投下資金でこれが\650,000。

黒線が一定なのは今年は全く追加入金をしていないということです。

今年の収益が今のところ\260,000ほどなので今年始めの口座残高は約\1,090,000だから投資資金に対しての現時点での利益率は\260,000÷\1,090,000で約23%です。

株式配当は一般的に3%程度、不動産投資なら目指す利回りは10%以上が投資として目指したいラインだと思うので投資で23%というと悪くない成績なんですが実のところこれはトラリピのみの結果ではなくて利益のうち約\100,000くらいは裁量トレードだったりします。

なのでトラリピとしての純粋な利益は約\160,000ほどになり実際の利益率は14%ほどです。

アベレージすると月にして\13,000ほどの利益を出していることになります。

投資の世界では14%あるだけでもそれなりにいい結果だと思うんですけどこれだけで生活しようとすると一人利暮らしで最低限暮らせる額が\100,000~\150,000として現在の利益を最低でも約10倍ほどに伸ばす必要があります。

ちなみにエッセイマンガ「流されて八丈島」によると八丈島での生活は月に\100,000でできるそうです。月に十万稼げる算段がつくなら僕も移住したいです。

となると資金もまた10倍必要ということで約\13,500,000が最低でも口座に入金されている必要があるわけです。まあこれは僕が考える最低ラインなのでリスク管理を考えればその倍くらいは欲しいんですが。

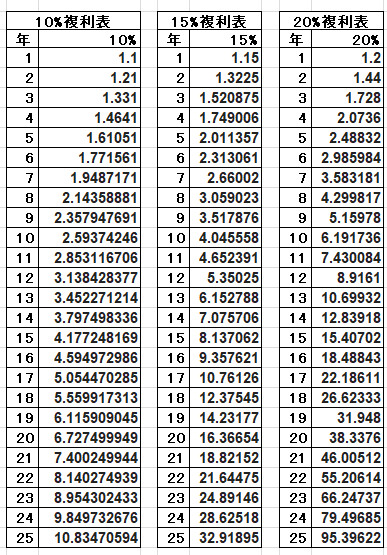

年によって利益率は上下すると思いますが10%複利で考えた場合\1,350,000が\13,500,000になるのは25年です。長すぎる・・・。

かなり無理した運用で20%といったところでしょうか。20%運用なら13年くらいで最低ラインは達成できそうです。

なので来年は\1,350,000を20%で運用する場合は\270,000が目標利益です。

現在のトラリピ設定

利用している通貨は豪ドルのみです。

先月の11月くらいに一回設定を見直して現在は\84.00~87.00の間で10銭ごとに1000通貨、利益は\1,000(1円幅)でのトレール決済で両建て運用をしていす。

売りについてはマイナススワップがついたものは損益が+になったときに適当なタイミングで裁量で決済したりしています。

現在はかなり狭いレンジで上下しているので決済はかなり少なくて12月の現時点でのトラリピ利益は\5,000くらいです。

この設定ならよく動いても月に\20,000くらいの利益で終わりそう。

スポンサーリンク

トラリピでもある程度のリターンを見込むには損切は必要

トラリピは本来損切しない投資です。

損切をしない想定なら豪ドルであれば理想は\55~\105くらいを満遍なく仕掛けることですが僕の資産でもし55円くらいまで暴落したと想定した場合1円ごとに1000通貨が仕掛けの限界になります。

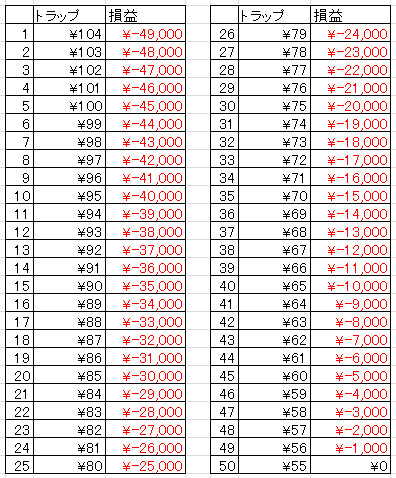

下の表は55円から満遍なく50本仕掛けて55円まで暴落した場合の含み損の試算です。

証拠金などは考慮に入れてませんがこの場合最悪\-1,300,000ほどの含み損が発生することになります。

この仕掛けだと理論上はめったなことでは破綻しませんが利益は月に\2,000~\3,000ほどになるんじゃないでしょうか。

投下資金\1,300,000に対して想定利益は年間\30,000程度。

利益率は2.3%といったところになりますので膨大な含み損を抱えるストレスを考えるとあんまり旨味のない投資です。

資金が1億近くある状態であればこの仕掛けでも十分ですが余剰資金のない状態である程度のリターンを得ようと考えると結局のところ上記の設定を圧縮せざるを得なくなりそうなってくると最悪の破綻を避けるためにはどうしたところで損切設定は必要になってきます。

資金\1,350,000で損切をどこに設定するか

実際のところ1年以内に55円まで暴落したり105円まで高騰したりする可能性はありえないとは言いませんがかなり低いと思っています。

下の表は豪ドルの2010年から8年間の年間高安値の推移です。

| 年度 | 高値 | 安値 | 値幅 |

| 2017 | ¥90.39 | ¥81.54 | ¥8.85 |

| 2016 | ¥87.88 | ¥72.70 | ¥15.18 |

| 2015 | ¥90.91 | ¥82.15 | ¥8.76 |

| 2014 | ¥102.85 | ¥88.31 | ¥14.54 |

| 2013 | ¥105.43 | ¥86.46 | ¥18.97 |

| 2012 | ¥89.85 | ¥76.29 | ¥13.56 |

| 2011 | ¥90.05 | ¥72.11 | ¥17.94 |

| 2010 | ¥87.95 | ¥71.94 | ¥16.01 |

実際今年なんかだと安値が\81.54~\90.39と値幅にして\8程度。

もしも来年度も\8程度のレンジで収まるのであればそこそこのリターンを見込んだ仕掛けができるかもしれません。

上の表で行くと一番大きい値幅で\18なので実際には\20ほどのレンジ幅を考えるのとかなりセーフティーではないでしょうか。

来年も同じようなレンジで動くと想定してもう切りよく\80~\90を想定、1円ごとに10,000通貨で運用した場合含み損はこんな感じになります。

| トラップ | 含み損 |

| ¥89 | ¥-90,000 |

| ¥88 | ¥-80,000 |

| ¥87 | ¥-70,000 |

| ¥86 | ¥-60,000 |

| ¥85 | ¥-50,000 |

| ¥84 | ¥-40,000 |

| ¥83 | ¥-30,000 |

| ¥82 | ¥-20,000 |

| ¥81 | ¥-10,000 |

| ¥80 | ¥0 |

損切ラインを\80に設定した場合トータル損失は\-450,000です。

現状極端な円安に行く理由も円高に行く理由も見当たりませんが豪ドルは基本的に毎年\10以上値幅が動くことが多い通貨なので来年はさすがに\90をブレイクするか\80を割り込むかのどちらかが起こると思っています。

なのでこの場合\80を損切ラインにした場合\450,000を損切するまでに\450,000以上を稼げるかどうかのギャンブルになると思いますが来年はちょっとリスクをとって上記のような損切を視野に入れた考え方のトレードをしてみたいとおもいます。

というかトラリピって調べても損切についての考え方について書いてるブログとかって全然ないんですけどもみんなどうしてるんでしょうかね?